【国税庁「制度開始に向けて特にご留意いただきたい事項」等を公表】

国税庁ホームページで「「制度開始に向けて特にご留意いただきたい事項」を掲載しました」等が公表されました。公表された「制度開始に向けて特にご留意いただきたい事項」は3ページのリーフレットで、その内容(主な見出し)は次のとおりです。○登録申請期限、○インボイスの交付対象時期、○10月1日に登録通知が未達の場合の対応、○受領したインボイスの適正性の確認。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0023008-044.pdf

また「申請手続」が更新され、「インボイス制度において特にご留意いただきたい事項」が掲載されています。概要説明が修正され、「令和5年10月1日までに登録番号が通知されない場合の売手の対応及びその場合における買手の仕入税額控除について」の説明が追加されました。

■インボイス制度の開始に向けて特にご留意いただきたい事項

【登録申請期限】

Q:10月1日(日)から登録を受けるためには、いつまでに登録申請書を出す必要があるか?

A:9月30日(土)までに申請書を提出する必要があります。

・e-Taxの場合、9月30日(土)の23:59:59までの受付となります

・郵送の場合、9月30日(土)の通信日付印のあるものまでとなります

・窓口提出の場合、9月29日(金)の閉庁時間(17:00)までとなります

※9月30日は土曜日ですが、10月2日(月)まで期限は延びません。

【インボイスの交付対象時期】

Q::インボイスの交付義務が生じるのはいつの取引からとなるのか?

A:10月1日(日)の取引から

具体的には以下の日が10月1日以降になる場合、交付義務が生じます

・モノの販売:出荷日、相手方の検収日など、引渡しの日として合理的な日

・サービスの提供:物の引渡しを要する場合は、目的物の全部を引き渡した日物の引渡しを要しない場合は、役務の全部を完了した日

※必ずしも10月1日以降に交付する請求書等から対応しなければならないわけではありません。

【具体例】

①令和5年9月中の取引について令和5年10月に請求を行う場合⇒インボイス対応の必要はありません

※令和5年9月以前にインボイス対応すること自体は問題ありません。

②令和5年9月中に請求書を出し令和5年10月に納品を行う場合⇒インボイス対応の必要があります

⇒この場合、納品のタイミングでインボイスを交付するか、登録番号を通知し請求書と併せて保存してもらう

などの対応が考えられます。

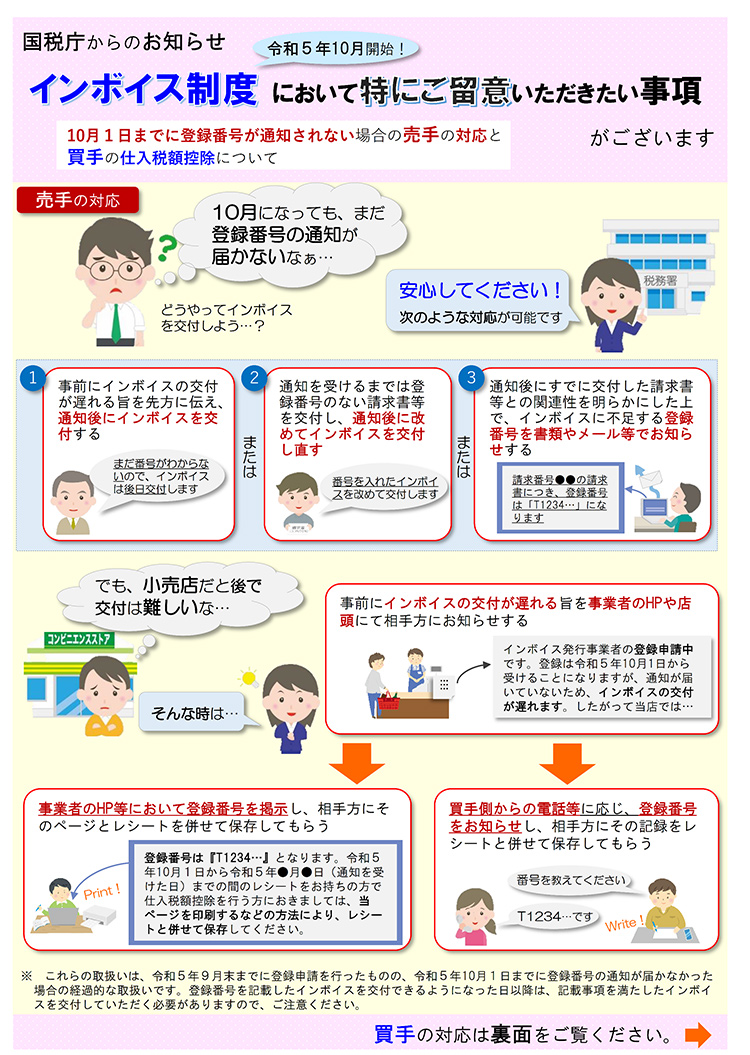

【10月1日に登録通知が未達の場合の対応】

【売手の対応】Q::10月1日を迎えても登録通知書が届かないが、どうインボイスを交付するか?

1:事前にインボイスの交付が遅れる旨を先方に伝え、通知後にインボイスを交付する

又は

2:通知を受けるまでは登録番号のない請求書等を交付し、通知後に改めてインボイスを交付し直す

又は

3:通知後にすでに交付した請求書等との関連性を明らかにした上で、インボイスに不足する登録番号を書類やメール等でお知らせする

事後交付が困難な小売店などはどう対応するか?

⇒事前にインボイスの交付が遅れる旨を事業者のHPや店頭にて相手方にお知らせしたうえで、

・事業者のHP等において「弊社の登録番号は『T1234…』となります。令和5年10月1日から令和5年●月●日(通知を受けた日)までの間のレシートをお持ちの方で仕入税額控除を行う方におきましては、当ページ(https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0023008-044.pdf)を印刷するなどの方法により、レシートと併せて保存してください」と掲示する

・買手側からの電話等に応じ、登録番号をお知らせし、相手方にその記録をレシートと併せて保存してもらうといった対応が可能です

※これらの取扱いは、登録申請は令和5年9月までに行ったものの、令和5年10月1日までに登録番号の通知が届かなかった場合の経過的な取扱いとなります。したがって、登録番号を記載したインボイスを交付できるようになった日以降は、記載事項を満たしたインボイスを交付していただく必要がありますので、ご注意ください。

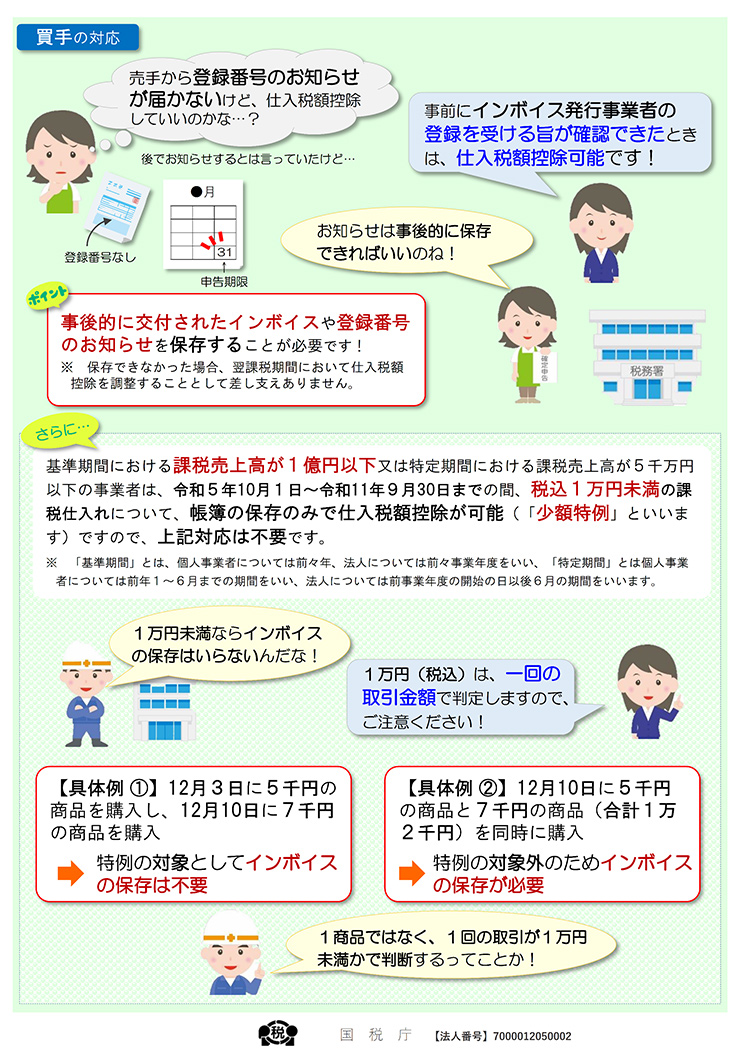

【買手の対応】Q::売手から登録番号のないインボイスを受領したのち、登録番号のお知らせ等が届かないまま申告期限を迎えたが、仕入税額控除を行ってよいか?

事前にインボイス発行事業者の登録を受ける旨が確認できたときは、受領した登録番号のない請求書等に記載された金額を基礎として、仕入税額控除を行うこととして差し支えありません

⇒

事後的に交付されたインボイスや登録番号のお知らせを保存することが必要です

※保存できなかった場合、翌課税期間において仕入税額控除を調整することとして差し支えありません。

※基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5千万円以下の事業者は1万円未満の課税仕入れについて、帳簿の保存のみで仕入税額控除が可能(「少額特例」といいます)ですので、上記対応は不要です。

【受領したインボイスの適正性の確認】

Q:売手からインボイスを受領したが、登録番号が適正なものか、取引の都度確認する必要があるのか?

A:インボイスの適正性(番号が有効かどうか)については、事業者においてご確認いただく必要があります

ただし全ての取引の都度、確認が必要となるものではなく、取引先の規模や関係性、取引の継続性などを踏まえ、事業者においてその頻度等をご判断いただくこととなります

【具体例】(取引に入る前の確認も重要です)

・新規取引先との取引:確認する

・継続的に取引がある企業との取引:都度の確認はしない

※登録を受けた場合、自ら届け出等しない限り有効であり、取消しも課税期間(原則1年)単位でしかできないため、これらも踏まえてご検討ください

※少額特例の適用を受ける方や、簡易課税制度や2割特例(インボイス制度を機に免税事業者からインボイス発行事業者になった方について、納税額を売上税額の2割とする特例です)を選択する方については、仕入税額控除にインボイスの保存は不要ですので、上記対応は不要です。

※国税庁の「適格請求書発行事業者公表サイト」では、Web-API機能の仕様を公開しており、当該サイトと連携している会計ソフトを利用されている場合には、より効率的な取引先の登録状況の確認が可能です。

上記に加え、リーフレット「インボイス制度において特にご留意いただきたい事項」が公表されました。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0023008-030.pdf

こちらも合わせてご確認ください。

こちらも合わせてご確認ください。

お問合せの多いご質問(更新)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0521-1334-faq.pdf

詳しくは下記参照先をご覧ください。

各種ご相談について、無料で診断いたします。

各種ご相談について、無料で診断いたします。